綜合報導 / 台北市

隨著美國聯準會積極升息,全球投資等級債價格正來到數十年難得一見的甜蜜買點,元大投信看準切入債市絕佳時機,於11/21~11/25募集「元大全球投資級債券傘型基金」,除了讓投資人有機會坐享投資等級債券的優質收益與資本利得機會,更能應對明年景氣逆風環境。

元大投信指出,美國10月綜合採購經理人指數(PMI)連續四個月萎縮,景氣下行風險已然浮現。市場預期美國基準利率峰值不再遙遠,聯準會正進入放緩升息、終至停止升息的階段,債市轉折點可能即將到來,此時正是逢低布局美國優質企業發行的投資等級債良機。

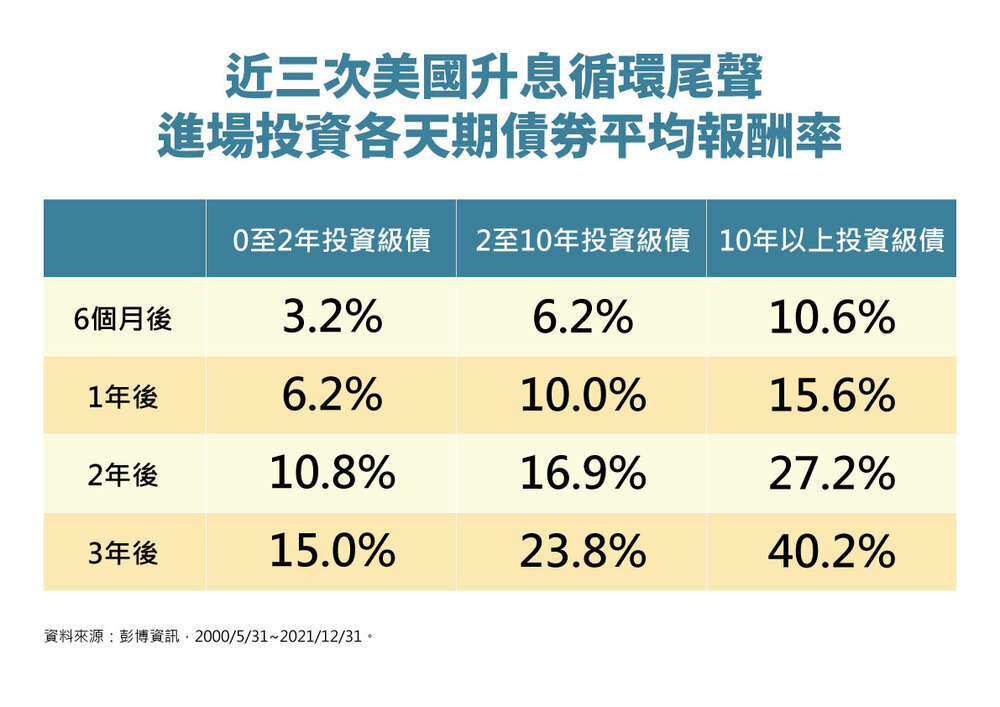

根據彭博資訊,過去在2000年5月、2006年6月、2018年12月三次升息循環結束之後,不管長、短天期投資等級債在半年後都繳出正報酬,兩年後更普遍出現雙位數正報酬!更重要的是,由於投資級債券具有高信評優勢,因此具有避險性資產的特性,在過往景氣下行的環境下,投資級債券不只抗跌,更能逆勢上揚。不論是想鎖定優質息收、看好債券價格反彈,或是對景氣前景感到擔憂的投資人,都很適合在現階段依自身投資偏好,開始布局優質收益的投資級債基金。

「元大全球投資級債券傘型基金」包含三大特色,一、債券信評要求極高:不僅要求投資等級,還要求信用評等必須在BBB-以上的優質債券,不碰垃圾債(非投資等級債),最能應付景氣逆風;二、嚴控信用風險:以成熟且政經環境穩定的國家為主;三、多元產品選擇:三種天期分別提供現金增益、穩健收息與追求回報的產品特性,並提供美元、新台幣2種幣別,以及累積或配息的多元選項,精準呼應投資人的配置需求。

元大投信進一步說明,雖然投資級債券甜蜜買點已浮現,但仍需透過精準天期切分,才能進一步符合每個投資人的多元需求。「元大全球投資級債券傘型基金」共有三檔債券天期不同的子基金,分別是「元大0至2年投資級企業債券基金」、「元大2至10年投資級企業債券基金」、「元大10年以上投資級企業債券基金」。

「元大0至2年投資級企業債券基金」投資短天期債券,價格波動小且與股債相關性低,收益率則是優於美元貨幣市場基金,適合進行現金停泊與增益;「元大2至10年投資級企業債券基金」投資中天期債券,適合長期穩健收息,且也能參與未來利率走低後的資本利得機會;「元大10年以上投資級企業債券基金」投資長天期債券,除擁有較高債息收益,其利率敏感度也最高,未來若利率反轉向下時,將有較大的資本利得空間,是現階段積極參與債市多頭行情的最佳工具。

在市場震盪中,元大投信8月看好全球優質龍頭企業的股債投資機會,成功募集元大全球優質龍頭平衡基金達200億元的亮麗成績,11月再度掌握升息政策脈動,以全球投資等級債券基金再帶領投資人迎接債券投資契機。

資料來源:彭博資訊,2000/5/31~2021/12/31。

三次升息循環尾聲分別係指2000/5/31、2006/6/30、2018/12/31。0至2年投資級債係以50% J.P. Morgan 美國1~3年期流動性債券指數+ 50% 美林9至12個月美國國庫券指數為代表;2至10年投資級債係以彭博美國中天期公司債券指數為代表;10年以上投資級債係以J.P. Morgan 美國10年期以上流動性債券指數為代表。平均報酬率採簡單平均數計算之。

新聞來源:華視新聞

讀者迴響