綜合報導 / 台北市

有人向合法融資公司借小錢,最後卻演變成高利貸,得面對討債集團暴力相向,這些融資公司在網路上積極推銷車貸、商品貸、手機貸、零卡分期等各式貸款,並打著不須徵信、不占信用額度,讓借錢變容易,吸引許多信用小白、大學生和債務族借錢,此外,學者分析,民間融資公司、代辦業者也可能和詐騙集團掛鉤,由詐騙集團鎖定目標,說服受害者投資虛擬貨幣,並引介代辦業者借款,利用受害者恐慌或焦慮的心理狀態,簽下不合理的債務,形成養套殺一條龍的詐騙產業鏈,情況有多嚴重?一起來看。

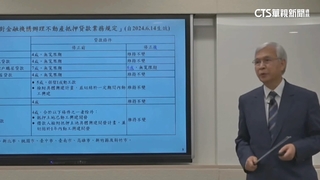

時任金管會保險局長施瓊華VS.國民黨立委謝龍介:「貸款的這些公司,租賃的這些,年輕人現在急著要用錢,非常渴望,現在去(貸款),3年要多繳50%,借30萬要繳45萬。」經濟部商業發展署副署長陳秘順VS.民眾黨立委黃珊珊:「沒人管不想管,就是我們的政府,在縱容這些影子銀行,不斷地做大。」

民進黨立委王世堅VS.中央銀行總裁楊金龍:「這三家國內三家,這些租賃公司,中租(迪和)和潤裕融,它大筆地跟我們的銀行體系借,借低利率的,然後它用高利貸的方式,借給消費者,尤其是年輕朋友們,那樣子的行為,這三家租賃公司,叫做有牌的地下錢莊,這些貸款給它(租賃公司)的銀行,當了最大的幫凶,根據台北市租賃公會統計,立委王世堅點名的,3家上市租賃公司,2023年融資業務規模約6,700億,占業界9成,其中個人車貸約2,860億,先買後付(BNPL)則為280億,兩項放款業務占比近5成,透過網路積極推銷,打著不須徵信,不占信用額度,就是希望把錢借給你。」

輔仁大學社會科學院副院長吳宗昇說:「融資公司它的借貸形式非常多,萬物皆可貸,最基本的當然就是信貸,那第二個是車貸,第三個是商品貸,可是在這幾種形式之下,它就有各種變形,它變成一個龐大的灰色產業,把很多費用,灌在我們看不到的地方,比如說違約金手續費對保費,我們的定存只有1.5%2%,但是它貸款的利率,會到15%20%這樣子,會透過融資借錢的,除了大學生,剛出社會的信用小白,還有因為信用瑕疵,被銀行體系拒絕的債務族。」

民進黨立委王世堅VS.中央銀行總裁楊金龍:「用這種方式變相地吸血,這是殘害我們社會。」台北律師公會債務清理委員會主委林永頌說:「可能一個汽車已經很舊了,只有10萬塊的汽車,借你100萬,因為你(融資公司)不是金融業,你(融資公司)不是當舖,我們的《公司法》(第15條)有規定,第15條有規定,不可以借錢,所以大家為了避開這個借貸,就用各種方式,重點在借貸,不是在質押那個車子,這些借錢的公司不只是這樣,甚至跟詐騙集團勾結。」

擔任居家服務員的月牙,2022年遇到愛情詐騙,兩人在社群平台認識,透過文字和電話互動,1個月後,月牙接受對方的交往請求,開始跟著沒見過的男友,投資虛擬貨幣,詐騙受害者月牙說:「一開始我其實是有點猶豫,因為我不會對於我不懂的東西,做投資,可是因為他一直用感情這一塊,來去蒙蔽盲目我的雙眼,所以他說妳就先丟一點點,真的會賺,他就說老公帶妳賺錢,然後我就想說,如果有機會賺錢,買房子給媽媽的話,那多好,因為你有拿回過錢兩三次喔,下意識覺得說,這東西是可以投資的,所以你的錢就開始丟進去,把你的存款丟進去,把你的股票丟進去,我們要把錢領出來的時候,第一次要繳保證金,然後保證金給了以後,第二次要繳的是稅金,銀行已經不能再貸啦,信用卡也刷爆啦,(為了繳稅金)所以就是去民間借了,所以就會找到迪和(中租迪和),用我的車子跟手機貸了20萬,我的機車已經10幾年了耶,可以(貸)到20萬也是滿怪的,可是手機也是一支很爛的手機,其實他(融資公司業者)自己那時候,也有直接講說,只是找個東西一個名目,借你錢而已啦,交往3個月,月牙被騙了400萬,包括存款信貸融資借貸,連爸爸的130萬養老金,都賠了進去,而男友卻從此人間蒸發,對人失去信任的她,就醫診斷出,創傷後壓力症候群,同時患有憂鬱症和抑鬱症,居服員剛好是療癒我的一個工作,不用擔心他們(照顧的長輩),會欺負我之類的,所以我才能活下來。」

輔仁大學社會科學院副院長吳宗昇說:「從2020、2021、2022(年),我們就發現,大量的車貸商品貸來了,速度是很快速的很猛烈的,這些融資業者,也就是說,從第一層的中租裕隆和泰,這幾家,我們(法律)也許能規範到說,這些上市櫃公司應該怎麼做,但是下面的子公司孫公司,它幾乎就是,它想怎麼樣就怎麼樣,幾乎管不到,融資公司呢,它會在一堆複雜的文件裡面,夾著一張本票,而且它們,也不會跟貸款的人說那是本票,然後它的日期,然後它的金額都是空白的,利用了這些債務人的心理,很不穩定的恐慌的,或者是焦慮的心理狀態,去誘騙這些債務人,簽下這些不合理的債務。」

同樣遇到投資詐騙的,還有2022年失婚的陳先生,期待在短時間內,重新站起來,於是他跟著陌生的網路操盤手,投資泰達幣,以最低入門金額3,000元進場,前後投資了9次,獲利約4.5萬元,詐騙受害者陳先生說:「(操盤手說)我們有專業的操盤手,會帶著你操作,你現在押3,000(元),欸真的變5,000(元)了,押3,000又變5,000(元),他(詐團)知道你已經沉迷以後,對不對,他(詐團)就開始會誘導你說,我們做一票大的就不要玩了,於是陳先生拿出所有積蓄,再向兩家銀行申請信貸,一共借出95萬。」

詐騙受害者陳先生說:「信貸已經貸到滿了,銀行也不讓你貸啦,他(詐團)就說,他們這邊有配合的業者(融資公司),像我那個2011年的機車,他就幫我做到,做到30(萬)啊,已經超額貸了嘛,他(融資業者)說你去賣場,你去找一台進口冰箱,他(融資業者)還跟我指定,他(融資業者)說你去找那個知名家電的,因為LG的電器都很貴,他(融資業者)說,因為他們要做所謂的商品的包裝,也是一樣迅速過件,隔天立刻30(萬)就進來了,因為我當時可能,急著要拿到錢,我沒有看很仔細啊,後面我發覺,他們本票是沒有寫金額的耶。」

陳先生透過機車貸商品貸,向兩家融資公司借了98萬,但始終沒有收到借貸合約,兩個月後準備獲利出場,才驚覺是場騙局。詐騙受害者陳先生說:「總共獲利,我算起來差不多,(賺)430幾(萬)了,我要把錢拿出來,然後他(詐團)開始就各種理由啦,心就涼掉啦,那代辦業者(融資公司),可能也是他們(詐騙集團)的人啦,催債的電話也是一直打啊,他(融資業者)跟我說,他知道我上下班的時間跟路線,他們(融資業者)會做就是,讓你感到精神壓力的事情,我本來想一走了之的,200多萬你還不出來了,你沒辦法了,你怎麼辦。」

台北律師公會債務清理委員會主委林永頌說:「我們需要用生命來還債嗎,不應該是這樣吧,這社會問題就大了。」台北律師公會債務清理委員會主委林永頌VS.詐騙受害者:「你有小孩嗎,兩個,多大,一個3歲一個7個月。」台北律師公會債務清理委員會主委林永頌說:「這個自救會就是要幫助大家,你個別的,你的債務案件,最後可能可以怎麼做,給你一個方向,也提升你對這個(消債)條例的了解,債務要處理,那有一個法律,叫做《消費者債務清理條例》,我們簡稱《消債條例》,2005年卡債風暴,催生出《消費者債務清理條例》,2010年成立的卡債受害人自救會,每月舉辦兩場說明會,除了提供免費法律諮詢,也有相關緊急救助,14年來,幫助超過400名債務人處理債務。」

輔仁大學社會科學院副院長吳宗昇說:「《消債條例》最重大的精神呢,就是保障人的生存權,並不是不還債,而是合理地還債,法官的判決,還是會以他(債務人)的生存權,以及合理地還債,這兩個條件為基礎,那這也是比較好的制度,然而《消債條例》,主要處理無擔保品的債務,融資公司為了避免求償無門,抓到這項法律漏洞,提供的車貸商品貸,都屬於有擔保品,導致債務人無法免責。」

輔仁大學社會科學院副院長說:「它(融資公司)用擔保債務這件事情,去催討,還很好用,而且還成功,等於說它利用這個法律的漏洞,可以讓這些(債務)人,沒有路可以走,所以呢,我們現在同樣的司法體系,也要開出一個逃生門,給這些人。」台北律師公會債務清理委員會主委林永頌說:「這三大融資公司(中租裕融和潤),基本上它已經欠的債務,就是放出去的債務,已經幾千億了,如果這些(債務)越積越多,會不會未來的催債會更激烈,會不會產生更多的社會問題,所以我們要趁,還沒有最惡化的時候,趕快立這個《融資業法》,或者叫《融資公司法》。」

金管會銀行局主任秘書王允中說:「我們有請銀行公會,來委外來做一個,《融資公司法》的專案的研究,(希望)可以把它(融資公司)納在,《金融消費者保護法》裡面來規範,著重在消費者保護,而不是去管機構,我們也跟這三大融資公司,多次地交換意見,(立專法)還是要依據,大家都有共識。」台北律師公會債務清理委員會主委林永頌說:「《金融消費者保護法》,它前提是什麼,是要金融業者,融資公司不是金融業者,如果是金融業者,早就好辦啦,你金管會早就要管了,就是因為不是,才需要立一個《融資公司法》,所以真正要法制化,你要立法。」

輔仁大學社會科學院副院長吳宗昇說:「融資業本來是應該歸經濟部管,可是它們(融資公司)做的事情,是一種假買賣真貸款,經濟部到底管不管,這件事很尷尬,本質上它是一個金融行為,它應該由金管會管,可是金管會單單是在管銀行,20年前2005年卡債風暴,然後幾萬個家庭因此破碎,然後我們理解到金融部門,當它在擴張的時候,就會造成社會問題,可是20年過了,我們沒有學到任何的教訓,我們沒有立即地趕快立法,來修正處理這個社會問題。」

目前登記有融資業務的公司,已超過6,800家,然而自2008年,《融資公司法》草案提出,至今16年,依舊躺在立法院,如今融資公司提供的,新型態債務陷阱正持續擴大,無論立委還是民間團體,都大聲疾呼,應盡快立法監管,相關單位不應置若罔聞。

新聞來源:華視新聞

讀者迴響