綜合報導 / 台北市

歷經今年股債雙殺行情,元大投信瞄準價值投資、甜蜜買點機會,率先於8月推出聚焦全球龍頭企業股債資產,且不投資垃圾債(非投資等級債)的跨國投資平衡型基金-「元大全球優質龍頭平衡基金」,募集金額衝上新台幣200億,成為今年以來首檔募破百億的最火熱基金;此刻再度看準債市收益率來到近14年高點,且美國即將進入升息下半場轉折點,於11/21~11/25募集「元大全球投資級債券傘型基金」,幫助投資人在債市投資絕佳時刻,參與全球投資等級債券的優質收益與資本利得機會。

「元大全球投資級債券傘型基金」包含三大特色:一、債券信評要求極高,投資標的聚焦於信用評等在BBB+以上的優質債券,且同樣不碰垃圾債(非投資等級債),以完整發揮優質債券避險收益功能;二、嚴控信用風險,以政經環境穩定的國家為主要投資區域;三、區分短、中、長天期債券子基金,分別提供現金增益、穩健收息與追求資本利得回報產品特性,並搭配新台幣、美元兩種幣別,以及累積型、配息型選項,精準滿足投資人不同的債券配置需求。

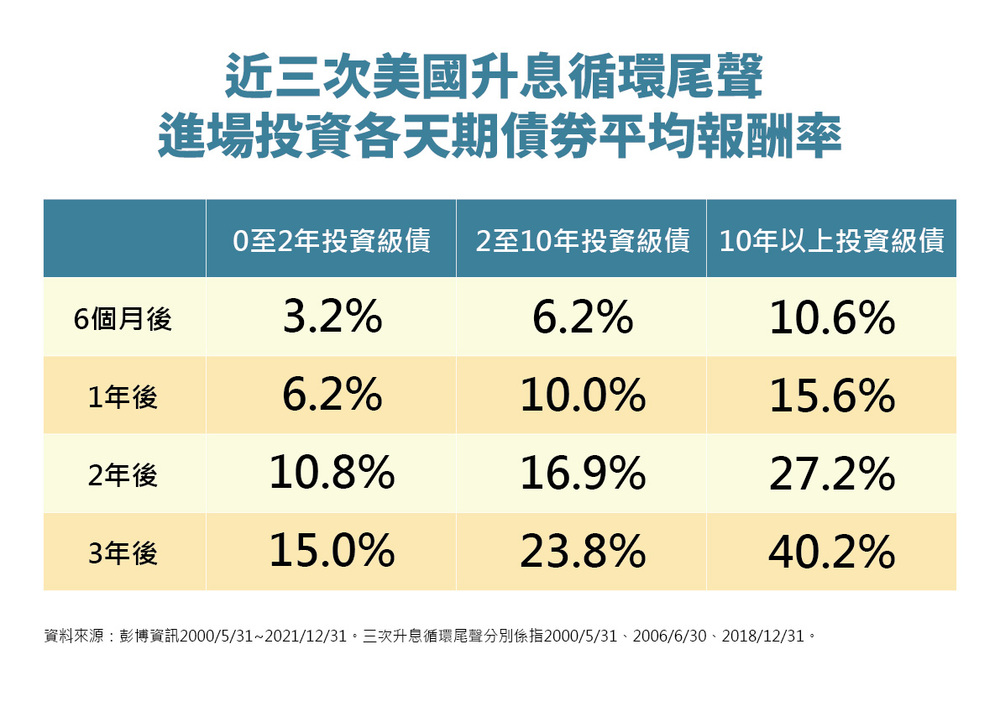

元大全球投資級債券傘型基金研究團隊指出,現階段進場投資等級債同樣有著三大理由,首先是「時機好」-隨美國升息終聲響起,債市壓力驟減,從以往經驗來看,投資等級債最甜美的進場時間並不是停止升息後,而是在最後一次升息前一個季度左右,因為資金會提前反映停止升息預期,債券價格將逐步墊高。目前市場普遍預期,2023年第一季將迎來聯準會本次升息循環最後一次升息,現在就是布局投資等級債的好時機。

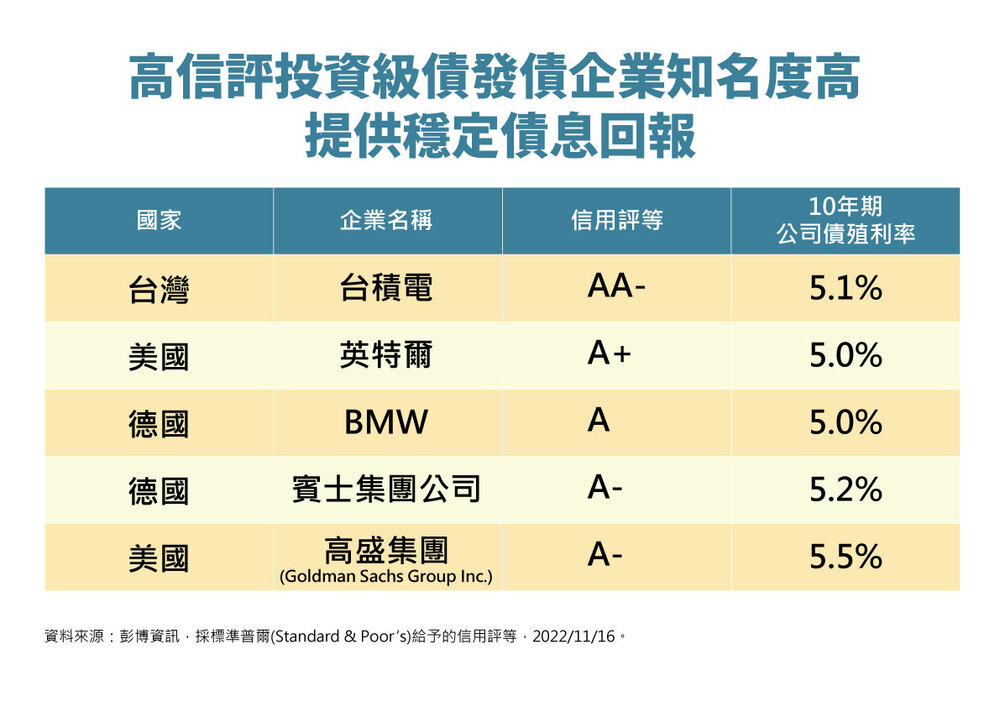

其次是「價格甜」-為應戰大幅攀升的通膨增速,聯準會連續且快速的升息衝擊債市,債券出現多年來少見便宜價格,以投資等級債代表指數J.P. Morgan 美國流動性債券價格指數為例,已回檔至2000年有數據以來最低,對於追求固定收益投資人而言,債市正釋放積極進場訊號。加上最重要的「收益美」-在價格回落下,各天期投資等級債較2021年低點,均提升2.6至4.7個百分點不等,就算是信用評等A的公司債,殖利率也多來到5%以上,且這些全球龍頭企業如微軟(Microsoft)、寶僑(P&G)、輝瑞(Pfizer)等,長期營運穩定,應對景氣劇烈波動,償債能力值得信任,讓投資人不用過度承擔股票或垃圾債的風險,就能穩穩收到「看得到,也吃得到」的優質債息。

元大全球投資級債券傘型基金研究團隊進一步說明,想參與債券機會,需要區分短、中、長天期,更能符合不同投資取向多元需求。「元大全球投資級債券傘型基金」共有三檔債券天期不同的子基金:「元大0至2年投資級企業債券基金」投資短天期債券,價格波動小且與股債相關性低,收益率則是優於美元貨幣市場基金,適合進行現金停泊與增益;「元大2至10年投資級企業債券基金」投資中天期債券,適合長期穩健收息,且也能參與未來利率走低後的資本利得機會;「元大10年以上投資級企業債券基金」投資長天期債券,除擁有較高債息收益,其利率敏感度也最高,未來若利率反轉向下時,將有較大的資本利得空間,是現階段積極參與債市多頭行情的最佳工具。

元大投信指出,在傘型基金架構下,投資人可選擇單檔或多檔子基金申購,且未來若投資人提出轉換,三檔短、中、長天期子基金互相轉申購也不須手續費(限同幣別),在無額外費用下依市況變化與投資需求自由挑選,迎接債券投資契機。

資料來源:彭博資訊2000/5/31~2021/12/31。三次升息循環尾聲分別係指2000/5/31、2006/6/30、2018/12/31。

資料來源:彭博資訊,採標準普爾(Standard & Poor‘s)給予的信用評等,2022/11/16。

新聞來源:華視新聞

讀者迴響